La piste d’audit fiable, condition du droit à déduction de la TVA

Depuis le 1er janvier 2013, de nouvelles règles ont été introduites dans la législation française en matière de facturation. Il en ressort l’obligation de disposer d’un contrôle interne dédié aux factures et à la TVA retraçant la chronologie de l’ensemble du processus et des contrôles associés depuis l’origine de la facture jusqu’à sa conservation.

Lors des contrôles fiscaux, l’administration fiscale réclame de manière de plus en plus systématique aux contribuables vérifiés la documentation de piste d’audit fiable et mène de nouveaux contrôles visant à justifier la matérialité et l’effectivité de chacun des contrôles internes/TVA au sein des organisations.

Qu’est-ce que la piste d’audit fiable ?

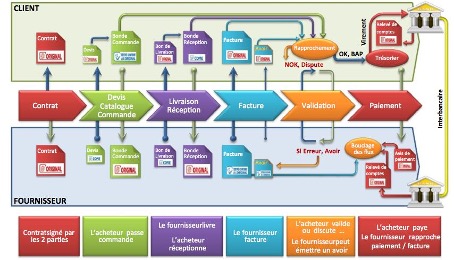

La piste d’audit fiable permet de garantir l’authenticité de l’origine, l’intégrité du contenu et la lisibilité de la facture. Cette démarche comporte trois étapes essentielles :

- la cartographie des processus,

- la définition des règles d’archivages,

- la mise en place des contrôles permanents.

Ces obligations concernent toute entité, quelle que soit sa taille.

Quels sont les risques en l’absence de piste d’audit fiable ?

Le non-respect de cette réglementation applicable en matière de facturation pourra entrainer les conséquences suivantes :

- Rejet des factures d’achats et du droit à déduction qui y est associé

- Application de pénalités de 15€ pour toute omission / erreur de mentions sur factures

- Application de pénalités formelles : non production des documents originaux (150€ par document) ; ventes sans factures (de 5% à 50% du montant de la facture),etc.

Notre accompagnement

Nous sommes à vos côtés pour vous aider à respecter les réglementations et vous accompagner afin d’accroître la performance de vos processus de gestion de la PAF et de sa gouvernance en cas de contrôle fiscal.

- Éliminer les risques de rejet des factures émises / reçues par la société

- Garantir le caractère probant des factures en cas de contrôle

- Préparer les sociétés aux prochains contrôles fiscaux

- Adapter et renforcer le contrôle interne aux nouvelles règles de facturation.

Quels bénéfices en dehors du contexte purement fiscal ?

Au-delà de l’aspect purement réglementaire, la mise en œuvre de cette documentation présente plusieurs avantages pour l’entreprise tels que la clarification des procédures internes nécessaires à une bonne organisation des processus administratifs.

C’est une réelle opportunité pour remettre à plat les processus existants, pour les revisiter, et les rendre plus agiles et plus fluides. Donc mieux les maîtriser

Êtes-vous prêts en cas de contrôle fiscal ?

Notre cabinet et son équipe pluridisciplinaire bénéficient des compétences clés pour vous accompagner efficacement dans la rédaction de la documentation obligatoire.

Compte tenu des démarches à mettre en œuvre, nous vous recommandons d’entreprendre la mise en place de cette documentation dans les meilleurs délais.